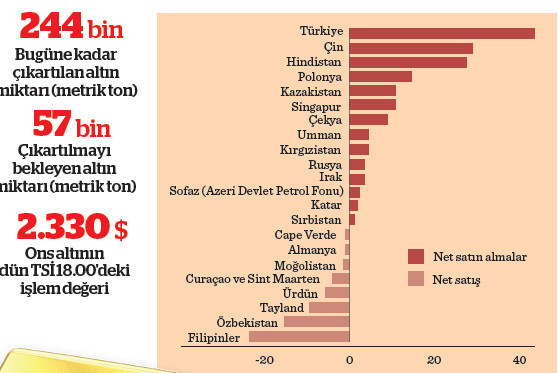

Merkez bankaları 2023’te altın rezervlerini artırdı

Emre ERGÜL

Merkez bankalarının “güvenli liman” altına olan ilgisi artıyor. Dünya Altın Konseyi’nin (WGC) haziran ayı raporuna göre, altın alımında 2022 rekoruna çok yaklaşıldı. “2024 Merkez Bankası Altın Rezervleri” raporuna göre, 2023 yılında dünya genelinde merkez bankalarının yaptığı altın alımları, yıllık bazda tarihin en büyük ikinci altın alımı oldu.

Araştırmaya göre, 2023 yılında merkez bankaları rezervlerine bin 37 ton altın daha ilave etti. Bu tüm zamanların rekoru olan bin 82 tonluk altın alımının hemen gerisinde kaldı. Rapor için yapılan ankete göre, merkez bankalarının yüzde 29’u “Altın rezervlerini daha da artıracaklarını” dile getirdi. Bu, Altın Konseyi’nin bu anketi başlattığı 2018 yılından bu yana en yüksek oran… Merkez bankalarının üçte ikisinden fazlası, yani yüzde 68’i “Rezervler aynı kalacak” derken; yüzde 3’ü de “Rezervler azalacak,” yani altın satışı yapacaklarına işaret etti.

Raporu manşete taşıyan Amerikan Fox TV’ye göre, merkez bankalarının bu alımlarını, altının enflasyondan korunma yeteneğine bağladı: “Merkez bankalarının altın rezervi tutma kararlarında göz önünde bulundurduğu en önemli faktörler, altın rezervinin enflasyondan korunma ve uzun vadeli değer saklama aracı olarak hizmet edebilmesi (yüzde 42 oldukça alakalı, yüzde 46 biraz) ve kriz zamanlarındaki performansıydı (yüzde 47 oldukça yüksek, yüzde 35 biraz).”

Ankete göre altın portföyü karar verme sürecinde en az önemli olan faktör altının dolarsızlaştırma politikasının bir bileşeni olarak hizmet etmesi oldu; yüzde 68 bunun ilgili bir faktör olmadığını söylerken yüzde 21 bunun yalnızca marjinal olarak dikkate alındığını söyledi.

UBS raporu: Ana faktör zayıf ABD doları

Altının yükselişi, İsviçreli bankası UBS’in raporuna da yansıdı. “Merkez bankaları son birkaç yıldır aktif ve yoğun bir şekilde altın satın alıyor” denilen raporda altının “enflasyona karşı korunma, piyasa stresi sırasında çeşitlendirme ve ekonomik çalkantı zamanlarında güvenilir bir varlık olma” rolünün altı çizildi: “2023 sonu itibarıyla merkez bankasının altın stoku 37 bin metrik ton civarında olup, bu da toplam merkez bankası döviz rezervlerinin yüzde 16.7’sini temsil etmektedir. Gelişmiş ülkeler en büyük rezervlere sahip olup, ABD, Almanya, İtalya ve Fransa ön plandadır. Yine de gelişmekte olan piyasalar Rusya ve Çin’in kayda değer artışlarıyla hızla altın biriktiriyor. Bu alımlar, varlıkları çeşitlendirmeye ve ABD doları, euro, Japon yeni ve İngiliz sterlini gibi başlıca para birimlerine olan bağımlılığı azaltmaya yönelik daha geniş bir hareketin parçası.”

“İleriye baktığımızda, altın talebi merkez bankalarından sağlam bir destek alıyor. Önümüzdeki birkaç yıldaki diğer bir faktör, zayıf ABD dolarına ilişkin görünümümüz olabilir. Gelişmekte olan piyasalardaki merkez bankaları, para birimleri ABD karşısında değer kazandığında döviz piyasalarına müdahale etme eğilimindedir. Gelişen piyasa merkez bankalarının döviz piyasasına müdahaleleri sonucunda döviz varlıklarını potansiyel olarak artırması nedeniyle, daha da fazla altın satın alma ihtiyacı ortaya çıkabilir.”

Bankanın öngörüsü ise altın fiyatlarının yıl sonuna kadar 2 bin 600 dolara, 2025 ortasına kadar da 2 bin 700 dolara çıkması…

BoA: Altın 18 ay içinde 3 bin dolar olacak

Altının yükselişi sürer mi? Bank of America analistlerine göre, “kesinlikle evet.” Bankanın son yayınladığı notta, analistler, mevcut piyasa koşullarının ciddi artışı desteklemese de altın fiyatlarının önümüzdeki 12 ila 18 ay içinde ons başına 3 bin dolara yükselebileceğini öngördü. Bu da dünkü piyasa değeri itibarıyla altının yatırımcısına yüzde 28 kazandırabileceği anlamına geliyor.

Analistler nota şu yorumu ekledi: “Devam eden merkez bankası alımları da önemli ve döviz portföylerinde USD’nin payının azaltılmasına yönelik bir baskı muhtemelen daha fazla merkez bankası altın alımına yol açacak.”

TCMB 6 tonla mayısta en çok altın alan ikinci merkez bankası oldu

Dünya Altın Konseyi’nin (WGC) raporuna göre, merkez bankaları mayıs ayında Uluslararası Para Fonu (IMF) ve diğer kamu veri kaynakları aracılığıyla 10 ton net alım bildirdi. Ay boyunca talep ılımlılaştı: aylık brüt alımlar 23 tona düştü ve 12 tonluk brüt satışlarla dengelendi.

WGC’nin yayınladığı verilere göre, mayıs işlemleri gelişen piyasa merkez bankaları tarafından yönetildi. Polonya Merkez Bankası ay boyunca en büyük altın alıcısı (10 ton) olurken, onu 6 tonla Türkiye Merkez Bankası, 4 tonla Hindistan Merkez Bankası ve 3 tonla Çekya Merkez Bankası izledi.

WGC şu yorumu yaptı: “2024 yılında brüt alım ve satımlar geçen yılın aynı dönemine göre düşük olsa da alım gücü devam ediyor. Gelişmekte olan piyasa bankaları hem alım hem de satışların ana itici gücüdür. Singapur Para Otoritesi, altın rezervlerini artıran tek gelişmiş piyasa bankası olmaya devam ediyor.”

Altında merdiven etkisi: “Bir daha 2 bin 200 doların altını görmez”

Başlıktaki iddianın sahibi MarketVector Endeks’in Pazarlama Başkanı Joy Yang’e ait… Yang, Kitco News’a verdiği röportajda, “Fiyat hareketinin her yükselişten sonra yeni bir temel oluşturması nedeniyle altın fiyatlarının merdiven basamağı şeklinde yükselmesini bekliyorum” dedi. Altın fiyatlarının yılın başında ons başına 2 bin dolarda sağlam bir taban oluşturduğunu söyleyen MarketVector yetkilisi “7 ay sonra bu taban 200 dolar arttı. Altın kesinlikle yeni ve rahat bir aralıkta. Bir daha da 2 bin 200 doların altına ineceğini sanmıyorum.”

Altın satın alan ve tutan yatırımcıyı “makro odaklı” olarak nitelendiren Yang, merkez bankalarına dikkat çekti: “Merkez bankalarının neden altın tuttuğuna bakarsanız, bunun aslında pozisyonlarını korumak, portföylerini çeşitlendirmek olduğunu görürsünüz” dedi. Yang’e göre, altındaki bir sonraki yükseliş, ABD Merkez Bankası’nın (Fed) faiz oranlarını düşüreceğini açıkça belirtmesinin ardından gelecek. (Şu anda piyasalar, Fed’in eylül ayında gevşeme döngüsüne başlayacağı ihtimalini yüzde 60’ın üzerinde fiyatlıyor.)

“Altın yılın ilk 6 ayında %12 yükselerek iyi performans sergiledi”

Dünya Altın Konseyi, ons altının 2024 yılında yıllık bazda yüzde 12 artış göstererek ve çoğu önemli varlık sınıfını geride bırakarak oldukça iyi bir performans sergilediğini bildirdi: “Altın şimdiye kadar devam eden merkez bankası alımları, Asya yatırım akışları, dirençli tüketici talebi ve jeopolitik belirsizlikten yararlandı. İleriye baktığımızda yatırımcıların aklındaki en önemli soru, altının ivmesinin devam edip edemeyeceği ya da hızının tükenip tükenmediği…”

WGC raporda şu değerlendirmeleri yaptı: “Birkaç istisna dışında, küresel ekonomi, düşük ancak yine de rahatsız edici enflasyonun ortasında, faiz indirimleri için istekli olan dalgalı büyüme göstergeleri gösteriyor. Piyasanın görünümü de çok farklı değil. Analizimiz, bugün altın fiyatının yılın ikinci yarısı için konsensüs beklentilerini yansıttığını gösteriyor. Ancak işler nadiren planlandığı gibi gider. Küresel ekonominin yanı sıra altın da bir katalizör bekliyor gibi görünüyor.

Altın için katalizörün, Batılı yatırım akışlarını çeken gelişmiş piyasalardaki düşen faiz oranlarının yanı sıra, rehavete kapılmış bir hisse senedi piyasası ve süregelen jeopolitik gerilimler arasında kabaran risklerden korunmak isteyen küresel yatırımcıların devam eden desteğinden gelebileceğine inanıyoruz. Altının görünümü elbette risksiz değil. Merkez bankası talebinde büyük bir düşüş ya da Asyalı yatırımcıların yaygın kar alımları performansını düşürebilir. Ancak bu haliyle küresel yatırımcılar, altının sağlam varlık dağılımı stratejilerindeki rolünden faydalanmaya devam ediyor.”